به گزارش حلقه وصل، یکی از خصیصههای اقتصاد شرطی در ۱۰ سال اخیر به نحوه مالیات ستانی دولتمردان باز میگردد. مالیات در کشور علی رغم آنکه طی سالهای اخیر به نسبت تورم رشد یافته، اما نتوانسته به اهداف برنامههای توسعه و نسبتی استاندارد با تولید ناخالص داخلی کشور دست پیدا کند و همیشه از عقب ماندگی رنج میبرد.

مالیات در بسیاری از کشورهای غیرنفتی دنیا و حتی برخی کشورهایی که نفت خیز هستند، تنها منبع درآمد برای تامین هزینههای جاری دولتها محسوب میشود، به گونهای که در برخی از کشورهای پیشرو سهم مالیات از درآمد جامعه به ۵۰ درصد هم میرسد. اگر صادرات نفتی هم وجود دارد، به اشکال گوناگون تبدیل به سرمایه مولد و ثروت آفرین میشود که نقش پشتیبان و حمایت از کسب وکارها و زیرساختها را ایفا میکند. در کشور ما با کاهش صادرات نفت و کسری درآمدهای بودجه، صندوق توسعه ملی که باید نقش صندوق سرمایهگذاری را بازی کند، به قلک دولت برای پوشش هزینههای جاری تبدیل شده که البته به آن رنگ و لعاب قانونی داده میشود. بنابراین به شدت در کارکرد و رسالت صندوق توسعه ملی انحراف مشاهده میشود.

* سیاستهایی که سر از طاقچه خاک گرفته درآورد

از بهمن ماه سال ۹۲ با ابلاغ سیاستهای اقتصاد مقاومتی، فضا و چشم انداز جدیدی پیش روی دیدگان تصمیمگیران و مجریان قانون به وجود آمد. چرا که در بند ۱۷ این سیاستها «اصلاح نظام درآمدی دولت با افزایش سهم درآمدهای مالیاتی» گنجانده شد تا نقشه راهی برای آینده باشد. بگذریم که عدهای روی کاغذ، برنامههای جاری خود را به جای این سیاستها رنگ کردند و حتی همان را نیز روی طاقچههای اتاقهایشان گذاشتند.

آنطور که از این بند اقتصاد مقاومتی و قبل و بعد آن بر میآید، بودجه کشور باید اصلاح شود. مهمترین منابع درآمدی بودجه در سال های اخیر ارزهای نفتی و مالیات بوده که به دلیل کسری شدید، این سالها ارواق مالی نیز جای خود را به عنوان یک منبع جدید باز کرده است. با این اوصاف تنها محل درآمد پایدار که کمترین تکانه و شوک ناشی از تحریمها و خارج از مرزها را دارد مالیات است.

*شاخصهای مالیاتی در قاب برنامه ششم توسعه

وضعیت عملکرد مالیات در قاب برنامه ششم، شاقولی برای مقایسه و ارزیابی است. از نگاه قانون گذار، اهداف کمی در برنامه ششم توسعه ترسیم شد تا بتوان علاوه بر تامین منابع مالی کشور رشد و بالندگی را به اقتصاد باز گرداند.

*مالیات از هدف گذاری برنامه عقب ماند

درآمدهای مالیاتی بایستی در طول سالهای اجرای برنامه به طور متوسط ۲۵ درصد رشد کند و در سال ۱۴۰۰ به ۳۲۲ هزار میلیارد تومان برسد. برای تحقق این هدف الزامات و نیازمندیهایی دارد که در طول این سالها رعایت نشد و جز تلاشهای ناکام راهی به مقصود نبرد. در حال حاضر کل درآمدهای مالیات در بودجه ۱۴۰۰ حدود ۲۵۰ هزار میلیارد تومان در نظر گرفته شده که عقب ماندگی ۷۰ هزار میلیارد تومانی دارد.

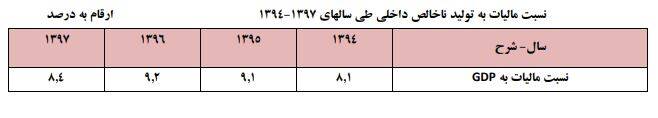

* نسبت مالیات به تولید ناخالص داخلی

طبق مفاد برنامه، نسبت مالیات به تولید ناخالص داخلی با شیبی آرام و تدریجی در پایان برنامه به ۱۰ درصد برسد که با فرض رقم تولید ناخالص داخلی به قیمت بازار در سال ۹۸ که از سوی مرکز آمار ایران اعلام شده این نسبت حدود ۴ درصد است.

جدول ذیل مربوط به سازمان مالیاتی است که نسبت مالیات به تولید ناخالص داخلی را از سال ۹۴ تا ۹۷ ارائه کرده است. طبق این آمار نسبت یاد شده در سال ۹۴ تا ۹۶ رشد داشته و به مرز ۱۰ درصد نزدیک میشود، اما در سال ۹۷ با توجه به تلاطمات ارزی و اقتصادی ایجاد شده، این نسبت به حدود ۸ درصد کاهش یافت.

فرهاد دژپسند وزیر اقتصاد در مورد درآمدهای مالیاتی سال ۹۹ نیز گفته بود که درآمدهای مالیاتی نسبت به رقم مصوب قانون بودجه ۱۰۷ درصد تحقق داشته و ۱۸۸ هزار میلیارد تومان وصول شد. حال اگر این رقم (مالیات) را با محصول تولید ناخالص داخلی به قیمت بازار بگیرم که مرکز آمار آن را بیش از ۳۳۹۶ هزار میلیارد تومان برآورد کرده در نظر بگیرم نسبت مالیات عملکرد به تولید ناخالص داخلی ۵.۵ درصد است، قاعدتا رقم تولید ناخالص داخلی برای ۱۲ ماهه بیش از این رقم بوده که منجر به کاهش این سهم خواهد شد.

*نسبت مالیات به درآمدها

شاخص دیگری که به آن پرداخته شده، نسبت درآمدهای مالیاتی به کل منابع بودجه است که با هدف کاهش ارزهای پرتکانه و شوک آور نفتی مفروض شده و در پایان برنامه به حدود ۵۰ درصد برسد. با فرض رقم ۱۲۷۷ میلیارد تومان منابع عمومی بودجه ۱۴۰۰ و رقم ۲۵۰ هزار میلیارد تومانی مالیاتی این سهم حدود ۲۰ درصد است که از عملکرد سالهای ۹۴ و ۹۵ نیز پایینتر آمده است.

مسلم است که علی رغم افزایش درآمدهای مالیاتی کشور، این منبع نتوانسته سهم و نسبت خود را با شاخصها و متغیرهای اقتصادی و بودجه حفظ کند و روند کاهشی دارد و هشدار میدهد. مضاف بر اینکه با این رویکرد قطعا جایگاه ترسیم شده برنامه ششم توسعه محقق نخواهد شد، مگر آنکه تحول و اهتمام برای تغییر در روند ناکارآمد کنونی در کنار اصلاحات اساسی قوانین و مقررات در دستور کار قرار گیرد.

*چالشهای نظام مالیاتی

به این گزارهها دقت کنید که نمونهای از بی عدالتی نظام مالیاتی در کشور است و میتوان با وضع قوانین مناسب از تکرار آن جلوگیری کرد:

۱- بیش از ۷۰ درصد حجم سپرده نظام بانکی مربوط به دهک اول جامعه است، اما هیچ مالیاتی پرداخت نمیکنند!

۲- دلالان حتی اگر میلیارد میلیارد هم پول جابجا کنند شامل هیچگونه مالیاتی نخواهند بود!

۳- بالغ بر ۴۲ درصد از کل تولیدات ناخالص کشور یا مشمول معافیت نیست یا معاف از مالیات است!

۴- حدود ۳۳ درصد از همان ۶۸ درصد تولیدات ناخالص کشور هم فرار مالیاتی دارند. این مبلغ در سال ۹۸ به میزان ۶۰ هزار میلیارد تومان بوده است!

برای توضیح این گزارهها بهتر است به اصل مسئله پرداخته شود که به عنوان پاشنه آشیل و الزامات پویایی نظام مالیاتی خودنمایی میکند.

*دادههای اقتصادی همچنان پاشنه آشیل

یکی از مواد قانونی که سازمان مالیاتی را به یک دستگاه حاکمیتی تبدیل کرده و باید بتواند مانع از فرار مالیاتی در اقتصاد شود به ماده ۱۹۶ مکرر قانون مالیاتهای مستقیم باز می گردد. طبق این ماده همه دستگاههای دارنده اطلاعات باید نسخهای از آن را در اختیار این سازمان قرار دهند که از مهمترین آنها بخش نظام بانکی، املاک و مستغلات، خودرو و انواع داراییها است.

سازمان امور مالیاتی در گزارشی با عنوان اهم اقدامات و سیاست های مالیاتی برای حمایت از بخش تولید که تابستان سال ۹۹ تهیه شد همچنان ضعف نظام اطلاعاتی را پاشنه آشیل این سازمان عنوان می داند و میآورد: فرار مالیاتی و تعویق پرداخت مالیات اگر چه طی سال های گذشته جهت رفع ناکارآمدی مذکور و حرکت به سمت استقرار سیستم اطلاعات مالیاتی پیشرفته تلاشهای زیادی شده است، لیکن به نظر می رسد ضعف نظام اطلاعاتی سازمان امور مالیاتی که بخش عمده آن ناشی از عدم همکاری دستگاهها و نهادهایی است که دارای اطلاعات می باشند، همچنان یکی از عمده ترین دلایل تداوم میزان بالای فرار مالیاتی در اقتصاد ایران است.

* حربه مودیان برای وقفه در وصول مالیات

معاونت پژوهشی سازمان مالیاتی اذعان میکند، یکی از حربههای دیگر برای به چالش کشیدن نظام مالیاتی وقفه در وصول مالیات است و توضیح میدهد: همچنین وقفه های مالیاتی وصول مالیات در نتیجه سوء استفاده مودیان از قوانین و مقررات مالیاتی و مراجعه به نظام دادرسی مالیاتی با هدف تعویق پرداخت مالیات، از دیگر مشکلاتی است که قابل ذکر می باشد. البته برخی اقدامات سالهای اخیر از جمله راه اندازی مرکز عالی دادخواهی مالیاتی هیأت موضوع ماده ۲۵۱ مکرر قانون مالیاتهای مستقیم در ادارات کل امور اقتصادی و دارایی استانها نیز که موجب تشویق مودیان به انجام اعتراض شده است، نیز موجب بروز مشکلات بیشتر در این زمینه شده است.

* نبود اهتمام در توسعه پایههای مالیاتی

یکی از چالشهای مهم نظام مالیاتی کشور محدودیت پایههای مالیاتی است. عدهای بر این باورند، زمانی که از افزایش درامدهای مالیاتی سخن به میان میآید مراد فشار بر تولید و مودیانی است که در تور مالیاتی قرار دارند. باید گفت نه تنها نباید به بخش تولید فشار وارد شود بلکه با شناخت خلاهای جدید و برداشتن موانع به دنبال تامین حداکثری هزینهها بود.

در این راستا پیشنویس لایحه اصلاح قانون مالیاتهای مستقیم در سازمان امور مالیاتی تهیه و پس از جمعبندی نهایی در وزارت امور اقتصادی و دارایی و سال ۹۹ به دولت ارسال شد. که اهم رئوس آن مبتنی بر گسترش پایههایمالیاتی به شرحذیل است:

- معرفی مالیات بر درآمد اشخاص حقیقیPIT

- معرفی مالیات برعایدی املاک

- معرفی مالیات برخانهها و خوروهای لوکس

- بازنگری و هدفمندسازی معافیت و مشوقهای مالیاتی

ناگفته نماند که در رفت و برگشتهای متعدد لایحه اصلاح مالیاتی، اخذ مالیات بر سود سپرده بانکی و سهام و نظایر آن حذف شد. البته برخی معتقدند که مالیات بر مجموع درآمد اشخاص میتواند شامل سپردههای بانکی و سهام نیز باشد. با همه این اوصاف این لایحه سرنوشت نامشخصی دارد. به گفته وزیر اقتصادن لایحه در کمیسیون اقتصادی با زحمت جمع بندی و نهایتا به هیات وزیران رفت و پس از سه جلسه، از دستور کار هیات وزیران خارج شد و تصویب آن به عمر دولت دوازدهم قد نمیدهد.این سرنوشت غم انگیر اصلاح نیازهای مالیاتی در جهت توسعه و هوشمند سازی معافیتهای مالیاتی است که با وجود مشکلات اقتصادی اما گام عملی برای به ثمر نشستن اصلاحات اقتصادی برداشته نشد.

*ساماندهی و هوشمندسازی معافیتهای بلاقید

گستردگی معافیت های مالیاتی از دیگر چالش های ساختاری نظام مالیاتی ایران بوده که بخش عمده ای از این معافیت ها به صورت غیرهدفمند اعطا شده است که علاوه بر کاهش درآمدهای مالیاتی دولت و عدم دسترسی به اطلاعات اقتصادی و مالی مؤدیان معاف، موجبات رفتار تبعیض آمیز که ناقض عدالت مالیاتی است را در میان مؤدیان فراهم ساخته و پیامدهای منفی مانند ایجاد انحصار، فساد مالی و افزایش انگیزه فرار مالیاتی را به دنبال داشته است.

*معافیتهای و مشوقها کدامند؟

فهرست برخی معافیتها و مشوقهای مالیاتی به شرح زیر است

۱- معافیت درآمد حاصل از کلیه فعالیتهای کشاورزی، دامپروری، دامداری، پرورش ماهی و زنبور عسل و پرورش طیور، صیادی و ماهیگیری، نوغانداری، احیای مراتع و جنگلها، باغات اشجار از پرداخت مالیات

۲- معافیت سود تفاوت نرخ تسعیر ارز حاصل از صادرات از هر گونه مالیات اعمال نرخ صفر مالیات بابت ۱۰۰٪

۳- درآمد حاصل از صادرات خدمات و کالاهای غیرنفتی و محصولات بخش کشاورزی و ۲۰٪ درآمد حاصل از صادرات مواد خام، معافیت تمامی درآمدهای صندوق سرمایه گذاری و درآمدهای حاصل از سرمایه گذاری در اوراق بهادار و درآمدهای حاصل از نقل و انتقال این اوراق با درآمدهای حاصل از صدور و ابطال آنها از پرداخت مالیات

۴- اعمال معافیت مالیاتی واحدهای صنعتی، معدنی و خدماتی در مناطق غیر برخوردار از اشتغال به میزان معافیتهای منظور شده در مناطق آزاد تجاری- صنعتی

۵- معافیت مالیاتی اشخاص حقیقی و حقوقی که در مناطق آزاد به انواع فعالیتهای اقتصادی اشتغال دارند از پرداخت مالیات بر درآمد و دارایی به مدت ۲۰ سال

طبق قانون بیش از ۴۰ درصد اقتصاد کشور از مالیات معاف است و مسئولان و متخصصان اقتصاد بر آن صحه میگذارند. معافیتهایی که غیرهوشمند و غیرهدفمند بوده و جز برای عدهای خاص منفعت عمومی برای جامعه ندارد. علاوه بر آنکه معافیتها به پنهان کاری، عدم رعایت عدالت افقی و عمومی، عدم شفافیت دامن میزند.

۴۰ درصد رقم تولید ناخالص داخلی سال ۹۸ مرکز آمار ایران (۳۴۲۵ هزار میلیارد تومان) بالغ بر ۱۳۷۰ میلیارد تومان میشود که اگر تنها ۱۰ درصد آن به عنوان مالیات محاسبه شود، نزدیک به ۱۵۰ هزار میلیارد تومان منابع به این بخش افزوده میشود و در صورتی که از محل فرار مالیاتی نیز که بالغ بر ۵۰ تا ۱۰۰ هزار میلیارد تومان برآورد میشود که اگر نصف آن را در نظر بگیرم ۲۰۰ هزار میلیارد تومان درآمد، چهارپنجم مالیات سال ۱۴۰۰ بدست خواهد آمد که تاکنون به دلیل نوع نگاه مسئولان این درآمد نادیده گرفته شد.

با آنکه آخرین اصلاحیه قانون مالیاتهای مستقیم مربوط به سال ۹۴ است اما به دلیل عدم اهتمام و شاید نبود بلوغ فکری و شرطی کردن تحولات اقتصادی به بیرون از مرزها باعث عقیم ماندن اصلاحات مالیاتی شد که نابرابری و ناهنجاری اجتماعی و اقتصادی ناشی از آن پابرجاست.

«مرد دیوانه»، در ورطه آزمونِ دو رویداد نهچندان دور

«مرد دیوانه»، در ورطه آزمونِ دو رویداد نهچندان دور

فضای مجازی رها شده، جذابترین محیط برای تروریستها

فضای مجازی رها شده، جذابترین محیط برای تروریستها  مداحی محمود کریمی در یادواره ۵۴ شهید یک مسجد

مداحی محمود کریمی در یادواره ۵۴ شهید یک مسجد

نماهنگ «خداقوت مادر» سیدعلی مومنی منتشر شد

نماهنگ «خداقوت مادر» سیدعلی مومنی منتشر شد

انس با کتاب به سبک آیتالله خامنهای

انس با کتاب به سبک آیتالله خامنهای

رازهای بوکمال؛ وقتی حاج قاسم ورق جنگ را برگرداند

رازهای بوکمال؛ وقتی حاج قاسم ورق جنگ را برگرداند

«روایت اول شخص از شخص اول» منتشر شد

«روایت اول شخص از شخص اول» منتشر شد

ساترا؛ ناظری وابسته یا تنظیمگری تمام عیار؟

ساترا؛ ناظری وابسته یا تنظیمگری تمام عیار؟

شروطی که آب رفت؛ ترامپ: ایران فقط سلاح اتمی نداشته باشد

شروطی که آب رفت؛ ترامپ: ایران فقط سلاح اتمی نداشته باشد

برگزاری نشست یاوران مردمی جبهه مقاومت در بنیاد خاتم الاوصیاء(عج)

برگزاری نشست یاوران مردمی جبهه مقاومت در بنیاد خاتم الاوصیاء(عج)

محمود کریمی با فروش انگشتر اهدایی نصرالله به لبنان کمک میکند

محمود کریمی با فروش انگشتر اهدایی نصرالله به لبنان کمک میکند

۳ احتمال از وضعیت منطقه تا شروع ریاست جمهوری ترامپ

۳ احتمال از وضعیت منطقه تا شروع ریاست جمهوری ترامپ

ترامپ نبرد، هریس باخت

ترامپ نبرد، هریس باخت  چرا محمد عفیف ترور شد؟

چرا محمد عفیف ترور شد؟  در فاطمیه چگونه روضه خانگی برپا کنیم؟

در فاطمیه چگونه روضه خانگی برپا کنیم؟

قانون حجاب و عفاف کجاست؟!

قانون حجاب و عفاف کجاست؟!

دورهی مطالعاتی 90 روزه کتاب طرح کلی اندیشه اسلامی در قرآن آغاز شد

دورهی مطالعاتی 90 روزه کتاب طرح کلی اندیشه اسلامی در قرآن آغاز شد