به گزارش حلقه وصل، «کمال احمدی» در یادداشت روزنامه «کیهان» نوشت:

بورس اوراق بهادار تهران چند ماهی است به یکی از جذابترین بازارهای کشور تبدیل شده و سیل نقدینگی ریز و درشت مردم با هدف کسب سودهای نجومی به سمت این بازار روانه شده است. برای اینکه ببینیم چه حجمی از پول وارد بورس شده کافی است بدانیم که در کل سال ۹۸ مجموعا ۳۰ هزار میلیارد تومان نقدینگی وارد این بازار شده بود اما فقط در فروردین ماه امسال مبلغی نزدیک به۲۰ هزار میلیارد تومان(معادل دوسوم کل پارسال) به حجم نقدینگی بورس افزوده شده و روزانه نیز به طور مدام بر این مبلغ اضافه میشود.

ورود این حجم از پول به بازار سهام از این جهت که این بازار به نوعی کار تامین مالی شرکتهای تولیدی را در وانفسای کمپولی تولیدکنندگان انجام میدهد مطلوب به نظر میرسد. ضمن اینکه دولت هم که این روزها به دلیل سقوط بیسابقه قیمت نفت و شیوع بیماری کرونا با کمبود شدید منابع درآمدی مواجه است ظاهرا از ورود این پولها به بورس استقبال میکند و تلاش دارد برای جبران کسری بودجه به عرضه سهام شرکتهای بزرگ دولتی در بازار سرمایه شتاب ببخشد.

شاید تا اینجای ماجرا، موضوع ورود سیل نقدینگی به بورس امر پسندیدهای به حساب بیاید اما با کمی تامل مشخص میشود اگر این حرکت با مدیریت صحیح همراه نباشد چهبسا میتواند در آیندهای نه چندان دور خاطره تلخ موسسات مالی اعتباری ورشکسته را دوباره احیا کند. بررسی سابقه این موسسات نشان میدهد مدیران آنها با هدف جذب حداکثری سپردههای مردم سیاست اعطای سودهای نجومی را در پیش گرفتند این در حالی بود که این موسسات، اغلب ورشکسته بودند و اساسا توان پرداخت سودهای آنچنانی را نداشتند ولی فقط برای جذب هرچه بیشتر نقدینگی، مسابقه افزایش سودهای اعلامی را به راه انداختند و در نهایت هم به دلیل همان سودجویی بیاندازه هزینه گزافی را بر دوش نظام و خیل کثیری از مردم گذاشتند.

حالا برگردیم به شرایط فعلی بورس و بررسی اینکه آیا رشد فعلی بازار سهام منطق صحیحی دارد یا نه؟ برای پاسخ به این سؤال باید دقت کنیم که بورس را همواره به ویترین اقتصادی کشور تشبیه کردهاند پس این ویترین باید تا حد زیادی واقعیت اقتصاد کشور را به نمایش بگذارد نه فضای سوداگری و سودجویی. با این توضیح، به بررسی رشد شاخص بورس به عنوان دماسنج بازار سهام و مطابقت آن با وضعیت اقتصاد کشور میپردازیم. طی فروردین ماه گذشته که اغلب صنایع کشور و کارخانههای تولیدی به دلیل شیوع کرونا تعطیل بودهاند و اصلا فعالیتی نداشتهاند شاخص بورس ۱۸۱ هزار واحد رشد کرده است! یعنی در طول ماهی که تعداد روزهای کاری آن کمتر از دو هفته بوده رشد بورس به اندازه یکسال قبل بوده است. برای اینکه ببینیم این رشد چقدر عجیب بوده کافی است بدانیم شاخص بازار از ابتدای تاسیس در قبل از انقلاب تا انتهای سال ۹۸ مجموعا اندکی بیش از۵۰۰ هزار واحد رشد کرده ولی فقط طی یک ماه اخیر۱۸۱ هزار واحد افزایش یافته است به عبارتی بازدهی بازار سهام طی فروردین ماه امسال که اکثر کشور تعطیل بوده معادل یکسوم کل تاریخ بورس بوده است. آیا این عجیب نیست؟ مگر چه اتفاقی در اقتصاد افتاده که شاخصهای بورس این گونه در حال رشد هستند؟ این روند در حالی رخ داده که بسیاری از شرکتهای دولتی که بخشی از سهام آنها در بورس معامله میشود اساسا به دلیل سوءمدیریت حاکم برآنها زیانده بوده و اصلا سودآور نیستند که جذابیت چندانی برای خرید داشته باشند ولی سهام همین شرکتهای زیانده به دلیل سفتهبازی و دلالبازی عدهای طی ماههای اخیر به چند برابر قیمت واقعی خرید و فروش شده است. در همین رابطه چند روز پیش اعلام شد، در حال حاضر شرکتی در بورس وجود دارد که شش ماه تعطیل بوده و بخشی از سهامش که در ابتدای عرضه در بورس به قیمت ۲۰ میلیارد تومان فروخته شد هماکنون ارزش آن به ۳۸۰۰ میلیارد تومان رسیده است. یا شرکت دیگری که سه سال است طبق حسابرسیهای صورتگرفته مشمول ماده ۱۴۱ قانون تجارت است و ورشکسته اعلام شده قیمت سهامش از ۶۰ تومان به ۶ هزار تومان رسیده است. با این اوصاف آیا رشد شاخص بورس نیاز به کنترل ندارد؟ آیا به زعم سازمان بورس و وزارت اقتصاد به عنوان نهادهای ناظر بازار سهام، این رشدها حبابی نیست و مطابقت عینی با واقعیتهای اقتصاد دارد؟

البته شنیده شده استعفای اخیر رئیس سازمان بورس به دلیل نگرانی از همین روند بازار سرمایه بوده و حتی وی طی نامهای به یکی از مسئولان ارشد دولت خواستار اتخاذ تدابیری برای کنترل رشد بیرویه قیمت سهام شده که این نامه به وزارت اقتصاد ارجاع شده و گویا در این وزارتخانه هم اقبال چندانی به آن نشده است. ولی به هرحال آنچه مسلم است اینکه رشد بیمنطق هر بازاری چه بازار سهام باشد یا بازار ارز و سکه یا بازار مسکن و خودرو باید از سوی مسئولان اجرایی و اقتصادی جدی گرفته شود وگرنه عواقب پیشبینی نشدهای خواهد داشت. هرچند شاید ورود نقدینگی به بورس بهتر از سایر بازارها باشد اما در این بازار هم باید با حساب و کتاب با آن رفتار کرد و از سودجویی برخی فرصتطلبان که این روزها دندان طمع برای پولهای مردم تیز کردهاند جلوگیری کرد. به طور مثال برخی افراد که هیچ دانشی از مفاهیم بورسی ندارند و حتی در نوشتههایشان اغلاط املایی(!) یافت میشود با فعالیت وسیع در فضای مجازی اقدام به سیگنالفروشی و اغوای تازهواردها میکنند و از این ناحیه سود فراوانی به جیب میزنند.

در این میان، شنیده شده گروهی از مردم هم به امید کسب سودهای بالا در کوتاهمدت اقدام به دریافت وامهای سنگین کرده یا با فروش اموالشان چوب حراج به زندگی خویش زدهاند. این در حالی است که همواره کارشناسان بازار سهام تاکید فراوان دارند که متقاضیان این بازار از رفتارهای هیجانی پرهیز کرده و با مبالغ اضافی یا پسانداز و با خرید صندوقهای سرمایهگذاری اقدام به ورود به بورس کنند تا خدای ناکرده دچار ضررهای سنگین نشوند.

یک نکته مهم اینکه برخی معتقدند برای کنترل رشد بورس بایستی عرضه سهام شرکتهای بزرگ دولتی در بورس شدت بیشتری یابد تا ضمن عمقبخشی به بازار جلوی رفتارهای هیجانی نیز گرفته شود. این عده همچنین بر این عقیدهاند که عرضههای اولیه سهام شرکتهای دولتی سبب مردمیسازی اقتصاد از یکسو و چابکسازی نهاد دولت از سوی دیگر میشود. این حرفها در شرایطی مقرون به صحت است که با الزاماتی همراه باشد:

نخست اینکه عرضه سهام شرکتهای بزرگ دولتی محدود به ۵ تا ۱۰ درصد نباشد زیرا این میزان عرضه فقط منجر به جذب اندکی نقدینگی برای شرکت مذکور شده و هیچ اتفاق مهم دیگری نمیافتد این درحالی است که یکی از مباحث مهم در مردمیسازی شرکتها تغییر در بلوک مدیریتی است. به عبارتی یکی از معضلات خصوصیسازیهای گذشته همین سوءمدیریتها بوده یعنی نیشکر هفتتپهای که در طول هشت سال جنگ تحمیلی چرخهای تولیداتش از کار نیفتاده بود، با خصوصیسازیهای تصنعی بهدست مدیران ناکارآمد و رانتخوار به خاک سیاه نشست همین قصه درباره هپکوی اراک، کشت و صنعت مغان، پالایشگاه نفت کرمانشاه، شرکت توسعه گردشگری و... تکرار شد. در همین گزارش تفریغ بودجه سال ۹۷ که اخیرا منتشر شد این واقعیت تلخ به نوعی بیان شده است که از مجموع خصوصیسازیهای ۱۴۹ هزار میلیارد تومانی دو دهه گذشته تنها ۲۳ درصد واگذاریها به هدف تعریف شده اصابت کرده است. لذا اگر الان عدهای عرضه ۱۰ درصد سهام شرکت سهام شستا را به خصوصیسازی واقعی ترجمه میکنند باید گفت اینگونه نیست و فقط میتوان آن را به فال نیک گرفت و امید داشت میزان این عرضه آن قدر افزایش یابد که بلوک مدیریتی تغییر کند زیرا با واگذاری ۱۰ درصد سهام شستا در بورس تنها اتفاقی که رخ داده ایجاد یک درآمد حدودا ۷ هزار میلیارد تومان برای تامین اجتماعی است بدون آنکه تغییر و تحولی در مدیریت و ساختار عملیاتی شستا ایجاد شده باشد.

جالب اینکه یکی از کارشناسان بورس در این باره هم نوشته است: «شاید برخی گمان کنند همین ۷ هزار میلیارد تومان درآمدزایی هم بد نیست؛ اما خوب است بدانید که فقط یک قلم بدهی دولت به تامین اجتماعی ۲۵۰ هزار میلیارد تومان است که بخش مهمی از آن بهواسطه طرح تحول سلامت در دولت یازدهم ایجاد شده است». از این روی، این مبلغ در مقابل آن بدهی چندان به حساب نمیآید ولی باز هم جای امیدواری است که با عرضههای بیشتر سهام این شرکتها از یکسو تحولات مدیریتی را شاهد باشیم و از سوی دیگر عمق بازار سرمایه افزایش یابد تا جلوی سوداگری دلالان گرفته شود.

نکته دیگر اینکه عرضه سهام شرکتهای دولتی نباید با عجله و صرفا برای درآمدزایی دولت صورت گیرد زیرا برخی از این شرکتها با توجه ماهیت توسعهای یا حاکمیتیشان اساسا باید همواره در اختیار دولت باشند و واگذاری بدون حساب آنها میتواند لطمات جبرانناپذیری وارد نماید.

و نکته پایانی اینکه، طبق آخرین اطلاعات منتشره در سایت سپردهگذاری مرکزی (سمات)هماکنون تعداد سهامدارانی که کد بورسی برای آنها صادر شده بیش از ۱۱ و نیم میلیون نفر است که احتمالا اکثر آنها اطلاع چندانی از بازار سهام ندارند و فقط برای کسب سود پا در این بازار گذاشتهاند بنابراین مسئولان بورس و متولیان بازار بایستی با استفاده از ظرفیتهای رسانههای دیداری و شنیداری به افزایش آگاهی مشتریان بازار سهام همت کنند و آنها را نسبت به چالشهای پیش رو هشیار کنند.

برگزاری بزرگداشت ۱۴ و ۱۵ خرداد در بیش از ۱۰۰۰ نقطه در کشور

برگزاری بزرگداشت ۱۴ و ۱۵ خرداد در بیش از ۱۰۰۰ نقطه در کشور

این «مین» را علی(ع) کاشت و خمینی منفجر کرد

این «مین» را علی(ع) کاشت و خمینی منفجر کرد

شاعران در بیعت با شهید غیرت قصه جریحهدار میراثدار خون شهید سرودند

شاعران در بیعت با شهید غیرت قصه جریحهدار میراثدار خون شهید سرودند

موسیقی به جبهه جان داد و از جنگ جان گرفت

موسیقی به جبهه جان داد و از جنگ جان گرفت

غنی سازی ایران به آمریکا ربطی ندارد؛ غلطی هم نمیتوانند بکنند/ جنایات رژیم صهیونیستی در غزه حیرتانگیز است

غنی سازی ایران به آمریکا ربطی ندارد؛ غلطی هم نمیتوانند بکنند/ جنایات رژیم صهیونیستی در غزه حیرتانگیز است

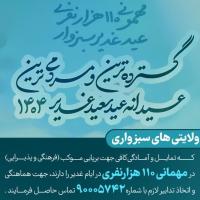

مهمانی 110 هزار نفری عید غدیر در سبزوار برگزار میشود

مهمانی 110 هزار نفری عید غدیر در سبزوار برگزار میشود

مکتب امام باقر(ع)، الگوی حوزه پیشرو و سرآمد

مکتب امام باقر(ع)، الگوی حوزه پیشرو و سرآمد

۸۶ هزار زائر ایرانی فردا به مشاعر مقدسه میروند

۸۶ هزار زائر ایرانی فردا به مشاعر مقدسه میروند