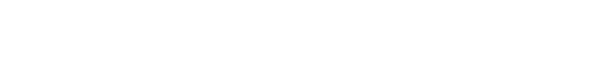

به گزارش حلقه وصل، غلامرضا مصباحی مقدم با اشاره به وضعیت رکود تورمی در کشور گفت: بهترین نسخه در شرایط حال حاضر اجرای سیاست مالی انبساطی در کنار به کارگیری سیاست پولی انقباضی است.

عضو مجمع تشخیص مصلحت نظام با بیان اینکه، دولت در سنوات اخیر سیاست پولی انبساطی را در دستور کار قرار داده است، گفت: نرخ رشد بالای نقدینگی در این سالها موید این موضوع میباشد و به اعتقاد همه متخصصان بایستی این نرخ رشد خارج از قاعده نقدینگی مهار شود.

وی با بیان اینکه، سال گذشته نرخ رشد نقدینگی حدود ۳۲ درصد بوده است، تاکید کرد، برای صیانت از قدرت خرید مردم و حفظ ارزش پول ملی، بایستی نرخ رشد نقدینگی متناسب با نرخ رشد تولید در کشور باشد اما متاسفانه رشد افسارگسیخته و ویرانگر نقدینگی باعث برهم خوردن بازارهایی مثل ارز، طلا، خودرو و مسکن شده است که آثار آن به روشنی در اقتصاد کشور قابل مشاهده است.

دولت دو ابزار عملیات بازار باز و اوراق ودیعه را برای کنترل تورم در اختیار دارد

عضو هیئت علمی دانشگاه امام صادق گفت: برای اجرای سیاست پولی انقباضی در وهله اول، دولت بایستی از خلق پول جدید خودداری کرده و همچنین پولی که قبلا خارج از قاعده خلق شده است را نیز جمع کند. برای اجرای این سیاست بانک مرکزی ابزار عملیات بازار باز را در اختیار دارد که هر چه سریع تر بایستی از این ابزار برای مهار نقدینگی استفاده کند.

به گفته مصباحی مقدم سال گذشته ابزار اوراق ودیعه نیز در شورای فقهی بانک مرکزی تصویب شد اما هنوز این ابزار از سوی دولت و بانک مرکزی عملیاتی نشده است.

وی افزود، با استفاده از ابزار اوراق ودیعه، بانک مرکزی داراییهای مازاد مردم و بانکها را جمع کرده و برای مدتی از گردش خارج میکند.

اثرات ۳ گانه انتشار اوراق ودیعه برای مهار تورم

این اقتصاددان ادامه داد، بانک مرکزی بایستی این اوراق را در مقابل منابع مالی مردم و بانکها منتشر کند و سررسیدهای کوتاه مدت یا بلند مدت برای آنها در نظر بگیرد. بلوکه شدن منابع مالی مازاد بانکها برای یک مدت مشخص به راحتی میتواند سرعت گردش نقدینگی را کاهش داده، تورم را کنترل و همچنین انتظارات تورمی را مهار کند.

تبعات کاهش غیر منتظره نرخ مبادلات در بازار بین بانکی

به گفته مصباحی مقدم، نرخ مبادلات در بازار بین بانکی به ۱۱ درصد کاهش یافته و به همین دلیل نرخ سود سپرده نیز در بازار بانکی کاهش یافت، اثرات آن نیز در اردیبهشت ماه تا حدودی خود را نشان داد. به طور حتم دلیل این موضوع وجود منابع مازاد در سیستم بانکی کشور است که با بکارگیری ابزار اوراق ودیعه میتوان این منابع مازاد را برای یک دوره مشخص مهار کرد.

نحوه اثر گذاری اوراق ودیعه در کنترل نقدینگی و مهار منابع مازاد بانکها

وی در تشریح بیشتر ابزار اوراق ودیعه گفت: بانک مرکزی این اوراق را در اختیار بانکهایی که مازاد منابع در اختیار دارند، میگذارد، در این صورت نقدینگی مازاد بلوکه میشود. در سر رسیدهای کوتاه مدت یا بلند مدت بانک مرکزی متعهد میشود به صورت منطقی ارزش و قدرت خرید این منابع را حفظ کند. البته نباید نرخ سود این اوراق بالاتر از تورم باشد، بر این اساس پیش بینی میشود سیستم بانکی کشور که امروز با مازاد منابع مواجه شده است به سرعت از این ابزار استقبال کرده و در نهایت شاهد کاهش سرعت گردش نقدینگی و از مدار خارج شدن منابع مازادی باشیم که در کوتاه مدت ممکن است اثرات تورمی بسیاری جدی برای کشور به همراه داشته باشد.

تاکید بر سیاستهای مالی انبساطی برای عبور از رکود

رئیس پیشین کمیسیون برنامه و بودجه مجلس شورای اسلامی یادآور شد، در کنار استفاده از ابزارهای مختلف برای تحقق کنترل نقدینگی بایستی به مسئله رکود نیز توجه کرد و از ابزارهای سیاست مالی انبساطی برای گذار از رکود استفاده شود.

مصباحی مقدم با رکود در پروژههای عمرانی کشور اشاره کرد و گفت: بایستی منابع جدید حاصل از انتشار اوراق مستقیما در پروژههای عمرانی سرمایهگذاری و تزریق شود.

درامدهای فعلی دولت کفاف هزینههای اجتناب ناپذیر را میدهد

وی گفت: بررسیها نشان میدهد، هرچند دولت با کاهش شدید درآمدهای مالیاتی و نفتی مواجه شده است و این موضوع اثرات کسری بودجه را تشدید میکند، اما درامدهای دولت در حدی است که کفاف هزینههای اجتناب ناپذیر دولت از جمله حقوق و یارانه ها را داشته باشد.

انتشار اوراق مالی جدید با هدف کمک به تحقق جهش تولید

عضو مجمع تشخیص مصلح نظام ادامه داد، بر اساس قانون بودجه سال جاری دولت مجوز انتشار ۸۰هزار میلیارد تومان اوراق مالی را کسب کرده است اما میتواند با ارسال یک متمم به مجلس مجوز انتشار ۳۰ تا ۴۰ هزار میلیارد تومان اوراق جدید را با هدف تزریق مستقیم به پروژههای عمرانی دریافت کند. با انتشار این اوراق شرایط رکودی در پروژههای عمرانی به رونق تبدیل میشود و همین موضوع یک گام مثبت در جهت جهش تولید نیز میباشد.

وی افزود، در این خصوص باید پروژه عمرانی بزرگراه تهران شمال را مثال زد که با تزریق منابع از طریق اوراق مالی میتوان در تسریع و تکمیل این دست پروژهها پیش گام بود.

«مرد دیوانه»، در ورطه آزمونِ دو رویداد نهچندان دور

«مرد دیوانه»، در ورطه آزمونِ دو رویداد نهچندان دور

«المقاومة الاسلامیة» اثری برای مردم لبنان و فلسطین+فیلم

«المقاومة الاسلامیة» اثری برای مردم لبنان و فلسطین+فیلم

۴ نکته در مورد سفر رئیس ستاد کل نیروهای مسلح عربستان به ایران

۴ نکته در مورد سفر رئیس ستاد کل نیروهای مسلح عربستان به ایران

کمک ۱۲.۵ میلیارد تومانی هیأت حاج محمود کریمی به جبهه مقاومت

کمک ۱۲.۵ میلیارد تومانی هیأت حاج محمود کریمی به جبهه مقاومت

نماهنگ «خداقوت مادر» سیدعلی مومنی منتشر شد

نماهنگ «خداقوت مادر» سیدعلی مومنی منتشر شد

مداحی محمود کریمی در یادواره ۵۴ شهید یک مسجد

مداحی محمود کریمی در یادواره ۵۴ شهید یک مسجد

نماهنگ جدید مهدی رسولی برای فاطمیه+فیلم

نماهنگ جدید مهدی رسولی برای فاطمیه+فیلم

جزئیات برنامههای هفته بسیج اعلام شد

جزئیات برنامههای هفته بسیج اعلام شد

درگذشت تلخ خبرنگاری که آخرین روز حیاتش هم در تحریریه گذشت

درگذشت تلخ خبرنگاری که آخرین روز حیاتش هم در تحریریه گذشت

انس با کتاب به سبک آیتالله خامنهای

انس با کتاب به سبک آیتالله خامنهای

«روایت اول شخص از شخص اول» منتشر شد

«روایت اول شخص از شخص اول» منتشر شد

ایران در سایه تحریمها درصدد دستیابی به استقلال مالی است

ایران در سایه تحریمها درصدد دستیابی به استقلال مالی است

برگزاری بزرگداشت شهید نیفلروشان با سخنرانی حامد کاشانی

برگزاری بزرگداشت شهید نیفلروشان با سخنرانی حامد کاشانی

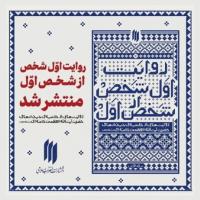

رازهای بوکمال؛ وقتی حاج قاسم ورق جنگ را برگرداند

رازهای بوکمال؛ وقتی حاج قاسم ورق جنگ را برگرداند

محمود کریمی با فروش انگشتر اهدایی نصرالله به لبنان کمک میکند

محمود کریمی با فروش انگشتر اهدایی نصرالله به لبنان کمک میکند

هفته کتاب و خیابان انقلاب باهم قهرند!

هفته کتاب و خیابان انقلاب باهم قهرند!

شروطی که آب رفت؛ ترامپ: ایران فقط سلاح اتمی نداشته باشد

شروطی که آب رفت؛ ترامپ: ایران فقط سلاح اتمی نداشته باشد